شما هم به تازگی به فکر ترید ارزهای دیجیتال افتادهاید؟

کاملا حق دارید، احتمالا دیدهاید چطور یک ارز ۳۰۰۰ درصد سود میکند و شما میخواهید از این قافله جا نمانید.

شما هم با دیدن این میزان سود، دیگر هیچ علاقهای به ۱۰ درصد بازگشت سرمایه بعد از یک سال در بازارهای بورس نخواهید داشت. با خودتان فکر میکنید، این نوع بازارهای ده درصدی برای پدربزرگها و قدیمیترها مناسب است. شما دوست دارید همین الان استعفایتان را بنویسید و بگویید دیگر آن چندرغاز لعنتیتان را نمیخواهم! تا اینجای کار را درست حدس زدم؟

شاید هم دلتان میخواهد یک شبه به جردن بیلفورت در فیلم گرگ وال استریت یا گردن در فیلم طمع خوب است تبدیل شوید!

من اینجا هستم تا کمکتان کنم به آرزویتان برسید.

بگذارید از داستان خودم شروع کنم: من در یک آپارتمان با یک اتاق زندگی میکردم و در وانحمام میخوابیدم اما حالا با هلیکوپتر سرکار میروم، چون از ترافیک متنفرم.

شما هم میتوانید به نقطه الان من برسید، یا حتی بالاتر!

با من همراه باشید تا راز پولدار شدن در بازار پولهای دیجیتال را به شما هم یاد بدهم!

آمادهاید؟

فوت کوزهگری من این است که …… هیچی….

صبر کن ببینم، منظورت چیست؟

کاملا درست شنیدید… هیچی!

هیچ راز یا فوت کوزهگری برای پولدار شدن وجود ندارد. هرکس که به شما همچین چیزی میگوید، احتمالا میخواهد به نوعی چیزی به شما غالب کند!

و اینکه من هلیکوپتر ندارم…. البته هنوز.

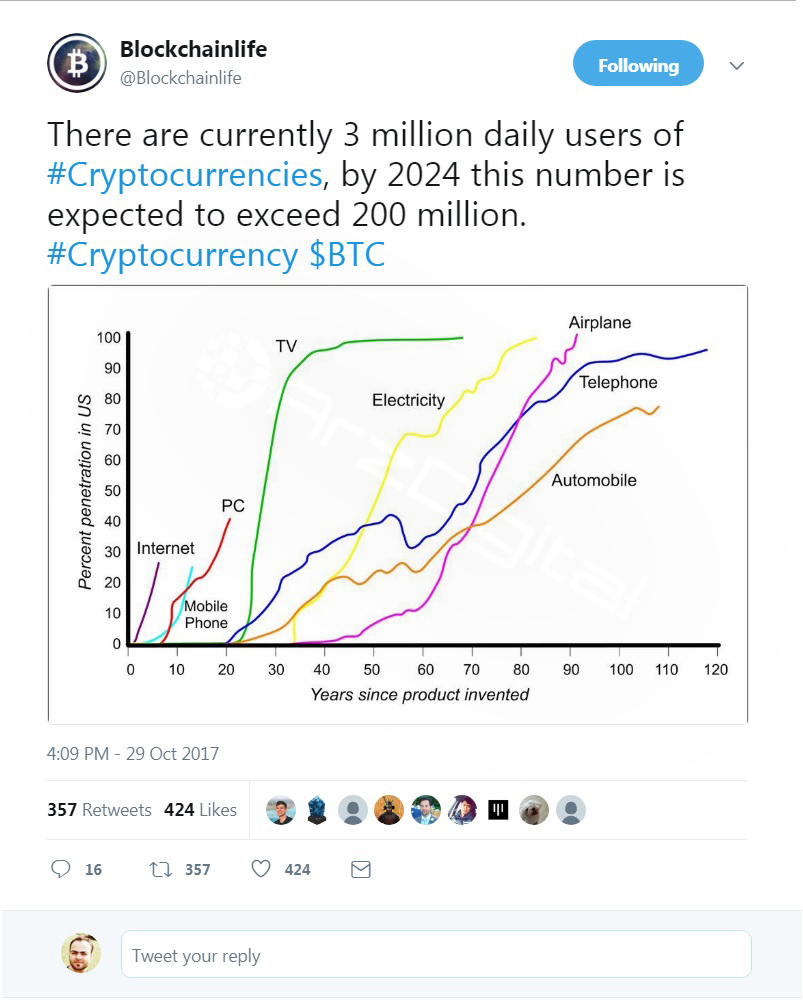

بدون شک ارزهای دیجیتال چندین رکورد در بیشترین نرخ بازگشت سرمایه در تاریخ را دارند. و شما هم شانس خوبی دارید که از این بازار پول خوبی به دست بیاورید. پس بیاید بیشتر از این وقت را تلف نکنیم و برویم سراغ سرمایهگذاری روی کریپتو.

اعتراف میکنم مدتهاست در بازار کریپتو بودهام و سود کردهام. من معتقدم این تکنولوژی میتواند همه چیز را عوض کند و دنیا را دستخوش تحول گستردهای کند و روی تمام جنبههای جامعه اثرگذار باشد. من هم مثل دوستم، کریس دیکسون معتقدم، بیتکوین میتواند به راحتی روزی به قیمت ۱۰۰ هزار دلار برسد. هرچند هنوز به پای دنیس هوپر نماینده جان مککافی نرسیدهام که پیشبینی میکنند، بیت کوین روزی به ۵۰۰ هزار دلار میرسد، به نظر من حداقل در سه سال آینده این اتفاق نخواهد افتاد. احتمالا زمان بیشتری لازم است تا به این مبلغ برسد و دلایل خودم را برای این ادعا دارم.

در این مقاله میخواهم درمورد پول نقد با شما صحبت کنم. برخلاف سایر همکارانم در این حوزه من علاقه چندانی به ترید کردن ندارم، اما از پول درآوردن هم بدم نمیآید.

اما من چطور با ارزهای دیجیتال پول درمیآورم؟

با نهایت دقت!

سوالات اساسی

سوال شمارهی ۱

اولین سوالی که باید از خودتان بپرسید این است که آیا پول اضافهای برای سرمایهگذاری دارید؟

حتما با خودتان فکر میکنید منظورم از پول اضافه چیست؟

شاید باورتان نشود اما کمیسیون بورس و اوراق بهادار آمریکا تعریف خوبی از پول اضافی دارد. با اینکه آنها چندین دهه در مقابل یک کلاهبردار عظیم هرمی کاری نکردند و گذاشتند قسر دربرود، اما گاهی هم به یک دردهای میخورند! با وجود اینکه من خیلی هم موافق قوانین سرمایهگذاری کمیسیون بورس و اوراق بهادار آمریکا نیستم، قانونی که فقط به ثروتمندان اجازه سرمایهگذاری میدهد، نه خرید و فروش کنندگان روزانه (افرادی که در ۵ روز کاری بیش از ۴ بار خرید و فروش میکنند). طبق این قانون شما باید حداقل ۲۵ هزار دلار داشته باشید تا بتوانید در بازارهای سنتی به طور روزانه ترید کنید (که بههرحال شامل بازار کریپتو کارنسی هم نمیشود)، اما چنین قانونی چندان بیراه هم نیست. اعدادی که آنها انتخاب کردهاند بیمعنی و دلبخواهیست، اما با منطقی که پشت این قوانین وجود دارد موافقم.

«آنها سعی میکنند افراد را از باختن پولی که ندارند حفظ کنند»

و چون این قانون دایه مهربانتر از مادر وجود ندارد تا از شما در بازارهای کریپتو محافظت کند، باید خودتان حسابی حواستان را جمع کنید و مسئولیت تصمیمهایی که میگیرید را به عهده بگیرد و در واقع از خودتان محافظت کنید.

داستانهایی میشنوید که میگویند: من تمام پولی که داشتم را روی ایتریوم سرمایهگذاری کردم، دوستانم هم همین کار را کردند، به نوعی مسخره هستند (فقط دانشجوها میتوانند چنین ریسکی کنند چون آنها هنوز اول راه هستند و حتی اگر هر چه دارند را ببازند، بازهم فرصت زیادی برای جبران مافات دارند)، و به نوعی هم وحشتانگیز هستند. اگر تمام پول خورد و خوراک یک سالتان را از دست دادید چه میکنید؟ قبول کنید که اصلا جالب نیست.

چند وقت پیش تویتی دیدم از مردی که ماشینش را برای اینکه بتواند ترید کند گرو گذاشته بود، تمام پول را از دست داده و همسرش او را از خانه بیرون انداخته بود. اتفاقی که برای او افتاده بود این بود که میخواست در یک پامپ کردن کوین احمقانه شرکت داشته باشد، پامپ کردن به این معنی که افرادی که ترید میکنند دیوانهوار شروع به خرید کوینی میکنند که ارزان قیمت است تا با این کار قیمت آن سر به آسمان بگذارد و بعد قبل از اینکه تریدرهای احمق بتوانند بفروشند، از عرش به فرش سقوط میکنند. اصلا خوب نیست،خواهش میکنم چنین کاری نکنید دوستان.

فقط به اندازهای سرمایه گذاری کنید که از دستدادنش شما را بیچاره نمیکند.

اگر پول زیادی ندارید، از یک مبلغ کوچک شروع کنید. برای سرمایه گذاری، وام نگیرید و از باجناقتان هیچ پولی قرض نکنید. این کارها با زندگی و آینده شما بازی میکند.

سوال شمارهی ۲

سوال بعدی که باید از خودتان بپرسید این است:

آیا میخواهید به طور روزانه ترید کنید یا فقط ارز دیجتال میخرید و نگه میدارید؟

یادتان باشد که این دو، خیلی خیلی متفاوت هستند.

با وجود اینکه استثناهایی هم وجود دارد، ولی برای اکثر افراد بهترین استراتژی این است که خرید کنند و آن را نگه دارند. کمی ارز دیجیتال معروف مانند بیتکوین، ایتریوم، دش یا لایت کوین بخرید، آن را به صورت آفلاین، به عنوان مثال روی یک درایو یواسبی، کیفپول کاغذی یا یک سخت افزار قرار دهید، بگذاریدش توی کشوی جورابها، در آن را قفل و کلیدش را هم ترجیجا گم کنید. اصلا اخبار را هم دنبال نکنید. نگران بالا پایین شدنهای شدید آن نباشید و به پیشبینیهای نابودی کوینهای نازنینتان از رسانههای معروف هم توجهی نکنید. تنها کاری که باید بکنید این است که بخرید، نگه دارید و فراموشش کنید. بعد از یکی-دو سال، آنها را از گنجه بیرون بکشید، کمی از آنها را بفروشید و با سود آن کمی دیگر کوین بخرید. و همین فرآیند را تا هر موقع که خواستید ادامه دهید.

اما اگر میخواید ترید کنید، داستان کاملا متفاوت است. به این معنی است که میخواهید به طور مرتب وارد بازار شوید و از آن خارج شوید. برای این کار قوانین بازی ساده هستند:

ارزان بخرید، گران بفروشید.

شاید بگوید: «نه بابا! راست میگی؟!»

اما باور کنید کار به این سادگیها هم نیست.

این بازی دو بخش ساده دارد:

- پول درآوردن؛

- برباد ندان پول به دست آمده.

اکثر افراد در قسمت دوم است که کشتیهایشان به گل مینشیند. همه در بازاری که در حال صعود است سود میکنند، اما بلافاصله پولشان را از دست میدهند.

اما آیا این به این معنی است که نباید ترید کنید؟ اصلا و ابدا! من که عاشق ترید کردنم!

روزی که کمی سود میکنید، حسابی روی ابرها سیر میکنید. احساس میکنید یک فرماندهی شجاع وایکینگ هستید که در جنگها پیروز شدهاید و با غرور در میان فتوحاتتان راه میروید.

اما در روزهای نامیمون، خواب، دوستان، موها و پولتان را از دست میدهید. افسرده و آشفته و عصبی میشوید.

چرا اصلا باید وارد این بازی شویم؟

به این خاطر که ترید بهترین بازی دنیا است.

شما در مقابل افراد دیگری بازی میکنید، افرادی با اطلاعات ناقص، در یک میدان نبرد بسته، همچنین در مقابل ذهن وحشی و سادیست بازار، و در مقابل خود شما. قدرت روحی شما، سیستمهای اعتقادی و احساسی شما هم در جبهه مقابل شما هستند. هر چیزی که در دانشگاه در مورد این به شما گفتهاند که بازیگران منطقی بازار با اطلاعات کاملا توزیع شده تصمیمات منطقی میگیرند، کاملا چرند است.

هرکسی که حتی ۵ دقیقه هم مشغول ترید کردن بوده باشد، این را میداند.

بازارها منطقی نیستند، افراد هم منطقی نیستند. همه ما موجوداتی ترسو و احساساتی هستیم.

اول از همه باید بدانید اطلاعاتی که بدست میآورید با «توزیع شده» فاصله بسیار زیادی دارند. همهی ما با اطلاعات ناقص و گرد و غبار میدان جنگ بازی میکنیم. بدتر از همه اینکه، هر کدام از ما سطح مخصوص به خودمان را در پردازش آن اطلاعات داریم. به این معنی که همهی ما به نوعی سفیه تشریف داریم!

اگر به اندازه باهوش نباشید، مهم نیست که چقدر اطلاعات داشته باشید، نمیتوانید هیچ نوع استفادهای از آن اطلاعات کنید. کمی درمورد اثر دانینگ- کروگر مطالعه کنید تا بیشتر متوجه عرض بنده شوید.

و اکثر ما آنقدرها هم باهوش نیستیم.

همهی ما یک سری سیستم اعتقادی خرافاتی داریم و یک سری اکتشافات ذهنی آشفته که هر لحظه بر علیه ما کار میکنند.

اگر از یک گروه از مردم بپرسید، کدامیک از آنها رانندههایی بالاتر از متوسط هستند، تقریبا همه دستشان را بالا میبرند. امکان ندارد که همهی ما متوسط به بالا باشیم، اما همهی ما اعتقاد داریم که متوسط به بالا هستیم.

حتی اگر شما تریدر خوبی هستید، هنوزم در مقابل خطاهای ذهنی مصون نیستید. اگر فکر میکنید مصون هستید، گرفتار یکی از همان اعتقادات خرافی هستید. وقتی که در حال نوشتن این مقاله بودم نه یکی، بلکه دو اشتباه احمقانه در ترید بیتکوین انجام دادم و سعی کردم درحالی که قیمت در پایینترین میزان ممکن قرار دارد خرید کنم، اما آن را از دست دادم.

با اینکه میدانستم کار کاملا اشتباهی است، اما به هر حال انجامش دادم.

در حال نوشتن این مقاله بودم و تمرکز نداشتم و برای رسیدن به مهمانی دیرم شده بود، این یعنی دوبرابر حماقت.

قانون شماره ۱: اگر یک ترید را از دست دادید، همان لحظه از بازار فاصله بگیرید. سعی کنید دفعه بعد موفق شوید.

اما آیا من به نصحیتهای خودم گوش میدهم؟ خیر. چون من یک موجود ترسو و احساساتی هستم، مثل بقیه آدمها. ترس از دست دادن (FOMO) بر من غلبه کرد. قدرت FOMO خیلی زیاد است و نه شما و نه هیچکس دیگر از دست آن در امان نخواهد بود. مهم نیست که چقدر در ترید کردن مهارت به دست میآورید، بارها و بارها به خودتان شلیک خواهید کرد.

قبلترها که در بازارهای معمولی ترید میکردم، نمیتوانم دقیقا به شما بگویم که چقدر تریدرهای خوب و حرفهای میدیدم که میگفتند «منطقی نیست، احتمالا بازار یه مشکلی پیدا کرده»، یک مثال معروف آن بلاگ Slope of Hope است.

نه، کاملا در اشتباه هستید، بازار هیچوقت مشکلی پیدا نمیکند.

این شمایید که اشتباه میکنید.

شما یا همراستا با آن حرکت میکنید و پول درمیآورید یا پولتان را از دست میدهید و غر میزنید که بازار باید منطقیتر میبود.

مشکل اکثر ما این است که همیشه در ذهنمان در حال دیدن یک فیلم دربارهی زندگی هستیم، و چیزی که دقیقا روبهروی ما قرار داد را نمیبینیم. به همین خاطر است که واقعیت با چیزی که ما فکر میکنیم درست درنمیآید و دقیقا طبق تصوراتمان عمل میکنیم. برای اکثر آدمها دست برداشتن از سیستم فکریشان برایشان از مرگ هم بدتر است. یعنی ترجیج میدهند بمیرند تا اینکه نظرشان را عوض کنند.

اما چنین طرزفکری اصلا به درد بازار نمیخورد. بازارها یک درس بزرگ برای انسانها هستند. یاد میگیرید که چیزها را دقیقا همان چیزی که هستند ببینید، نه چیزی که از آنها در تصورات شما است، در غیر این صورت حسابی میبازید. به عبارت دیگر، شما هم دقیقا مثل آن آدم احمقی که ماشینش را فروخت که وارد بازار شود، تمام پولتان را از دست خواهید داد. بازارها هم از یک جور داروینیسم اقتصادی تبعیت میکنند و هیچ رحم و مروتی ندارند.

بگذارید مثالی برای شما بزنم تا بیشتر متوجه شوید که سیستم اعتقادی شما چطور در کوین بازی در مقابل شما قرار میگیرد.

یکی از تریدرهایی که من دنبال میکنم، گرگ پلونیکس ( Wolf of Poloniex) است. من در حال حاضر جزو گلهی گرگهایش نیستم، که گروه خصوصی و پولی او برای سیگنالهای ترید است. من فقط حرکتهایی بزرگی که در بازار انجام میدهد را از توییترش دنبال میکنم. به خاطر اینکه در کل ترجیح میدهم خودم تحقیق کنم، فقط به چشمهای خودم اعتماد دارم و طبق تصمیمات خودم عمل میکنم، درست یا غلط.

این گرگِ ما خیلی سریع و وحشیانه ترید میکند که تا حد زیادی با سبک ترید خود من هم مطابقت دارد. تصمیمات او معمولا برای من پولساز است. سوالی که باید از همهی تریدرها بپرسید این است که آیا «حق با آنهاست؟» هیچکس همیشه درست نمیگوید. در واقع، حتی بهترینها هم تعداد دفعاتی که اشتباه میکنند بیشتر از دفعاتی است که درست میگویند. اکثر بزرگترین تریدرها فقط از ۲۰ درصد از تریدهایی که میکنند پول درمیآورند. بقیه تریدهایمان فقط کمی سود میکند یا ضرر میکند.

پس از کجا میتوانید بفهمید که یک نفر درست میگوید یا اشتباه؟

جواب ساده است.

به این نگاه کنید که صفرهای حساب بانکی من بیشتر میشوند یا کمتر.

فقط همین.

این یک سیستم صفر و یکی بینقص است. یا میبرید یا میبازید. هیچ حد وسطی وجود ندارد.

اگر در حال دنبال کردن کسی هستم و حساب بانکیام تپلتر میشود، درست میگوید. اما اگر حسابم در حال خالی شدن است، در اشتباه است.

اما چرا بیشتر مردم از این زاویه به قضیه نگاه نمیکنند؟ اکثر افراد فکر میکنند هر چه میگوید صددرصد درست است. اما چرا؟

چون گرگ یک نوع شخصیت واضح دارد که به یک روش غلط از خیلی از مردم دزدی میکند. او عاشق این است که افرادی که فکر میکنند اشتباه میکند را دوروبرش نگه دارد. هر بار که او یکی از تصمیاتش را پست میکند، افراد به او حمله میکنند و به او لقب احمقی که میدهند که سیگنالهای اشتباه پست میکنند. آنها میخواهند که او شکست بخورد.

دلیلش این است که آنها نمیتوانند بین شخصیت او و تصیماتی که میگیرد تمایز قائل شوند. و دو چیز کاملا متفاوت را با هم اشتباه میگیرند. اینکه او شخصیتی دوستداشتنی دارد یا نه اصلا ارتباطی به موضوع ندارد. من شخصا از این آدم خوشم میآید، اما این هم کاملا بیربط است. اما مردم سخت میتوانند و میخواهند این موضوع را متوجه شوند.

مردم خیلی به نظرات و عقایدشان عرق دارند. عقایدتان را دور بریزید! عقاید شما هیچ ارزشی برای بازار ندارند.

اگر فکر میکردید که بازار در حال صعود است اما ناگهان سقوط کرد، نظر شما اشتباه بوده. قبول کنید و بگذرید! اما مردم عاشق عقایدشان هستند و با تمام وجود به آنها میچسبند.

موجودات عجیبی هستیم.

مغز ما فریب اشتباهات ذهنی را میخورد.

اشتباه کردن در حالی که فکر میکنید درست میگویید یک راه عالی برای از دست دادن پول است.

آیا میدانستید ۳۸ درصد جمعیت آمریکا اصلا نمیدانند کدام حزب محافظهکارتر است؟ ۳۸ درصد! در واقع بیشتر مردم اصلا بر اساس سیاست واقعی رای نمیدهند. آنها شخصی را انتخاب میکنند که بیشتر از همه دوست دارند و بعد نظرات و عقایدشان را به آن شخص نسبت میدهند، حتی اگر آن شخص نظراتی کاملا مخالف آنها داشته باشد.

احمقانه نیست؟

ذات آدمها همین است.

همهی ما اسیر مسائل ذهنی زیادی هستیم.

پس با این مغز معیوب چطور میتوانیم در ترید کردن خوب عمل کنیم؟

آبا اصلا امیدی هست؟

بله.

اول از همه باید شروع کنید به مطالعه کردن.

برای همهی چیزایی هستند که هر چه زودتر شروع به یادگیری کنیم، مهارت بیشتری کسب خواهیم کرد. در واقع هدف این است تا آخر عمرتان هر روز یک چیز جدید یاد بگیرید.

کتاب شمارهی ۱

کتاب مورد علاقه من در زمینهی ترید کردن، یک کتاب بسیار ساده است، ۱۰ روش برتر ترید: چطور آنها را بشناسیم، چه زمان با استفاده از آنها ترید کنیم و چطور از آنها پول درآوریم (Top 10 Trading Setups: How to Find them, When to Trade Them, How to Make Money with Them. )

مثل همهی کتابهای دیگر در زمینهی ترید، من ترجیح میدهم نسخهی کاغذی آن را بخوانم، در مقایسه با نسخهی کیندل آن، دیدن تصاویر نمودارها آسانتر است.

این کتاب مختصر و مفید است. نویسنده در مورد افتخارات ترید خودش داستانسرایی نکرده است و به سیستم طلایی و مخفی خودش ارجاع نداده است که با استفاده از آن بتوانید هزاران دلار پول پارو کنید. این کتاب روی توصیههای ساده و عملی در بازارهای مختلف تمرکز دارد. وقتی قیمتها بالا میروند همه سود میکنند، اما زمانی که قیمت پایین میآید یا ثابت میماند چطور باید برخورد کنید؟ کتاب در این مورد هم توضیح داده.

با اینکه این کتاب روی بازارهای سنتی تمرکز داد، بیشتر قوانینی که عنوان کرده برای بازارهای کریپتو کارنسی هم صادق است. دلیلی که در صفحهی اول کتاب آورده برای اینکه چرا تریدرهای تازهکار متضرر میشوند، به قیمت همهی کتاب میارزد.

تریدرهای تازهکار پولشان را از دست میدهند برای اینکه:

- با مبالغ بالا ترید میکنند؛

- بدون حد و مرز ترید میکنند، در واقع به نوعی قمار میکنند؛

- بیش از حد ترید میکنند؛

- پولهای ارزان قیمت بیارزش میخرند؛

- برای ترید کردن بیش از حد پول قرض میکنند.

ترید کردن با پول قرضی در کریپتو کارنسی مثل بازی کردن با دم شیر است. اگر تریدر حرفهای نیستید، خواهشا این کار را نکنید. بازار کریپتوکارنسی با سرعت بسیار زیادی جابهجا میشود و احتمال اینکه پول دیگران را خیلی راحت از دست بدهید و دیگر توان بازگرداندن آن را نداشته باشید واقعا زیاد است. و این اصلا خوب نیست.

همین موضوع ما را تفاوت اصلی بازار معمولی و بازار کریپتو میرساند.

بازارهای کریپتو با سرعت بازیهای کامپیوتری حرکت میکنند.

وقتی نویسندهی کتاب درمورد این صحبت میکند که ممکن است هفتهها حتی ماهها طول بکشد تا بالاخره به جایی که باید برسد، در جهانهای موازی ممکن است این اتفاق چند روزه بیافتد (قابل پیشبینی نیست). بارها دیدهایم که بازار یکشبه ۴۰ درصد سقوط کرده و در روند نزولی افتاده و بعد از دور روز بازیابی شده و حتی به قیمتی بالاتر رسیده. سرعت این بازار تا این حد زیاد است.

این یکی از دلایلی است که روزنامهها کریپتو را درک نمیکنند، همین است. آنها به طور مداوم گزارش میکنند که بیتکوین به پایان کار خود رسیده و برای همیشه از بین رفته است. واقعا خندهدار است. به عنوان مثال در سایت ۹۹bitcoins یک نفر هر روز برای بیتکوین پیام تسلیت مینویسد.

مشکل این است که روزنامههای کثیرالانتشار به این بازی با سرعت کمتری عادت دارند. دقیقا مثل این است که در مدرسته فوتبال بازی میکردهاند و حالا وارد بازیهای حرفهای شدهاند و با افرادی بازی میکنند که با سرعت برقوباد از کنار آنها میگذرند. جای تعجبی هم ندارد، سطح بازیهای کاملا متفاوت است.

کریپتوها نسل کامپیوتری بازار بورس هستند.

متعلق به آدمهایی هست که در دورانی زندگی کردهاند که بدون اینترنت هیچ معنایی ندارد. برای آنها اینترنت مانند درختهاست، همیشه وجود داشتهاند. آدمهای بازار بورس از روزهای جوهر و کاغذ کاهی آمدهاند. وقتی که فوربز (Forbes) یا CNN یا FOX درمورد بازار نزولی در دنیای بورس سنتی گزارش میکنند، برای یک مدت منطقی قابل استناد هستند. ممکن است بازار برای ماههای راکد باقی بماند. اما برای کریپتو ممکن است بازار همین فردا سر به فلک بگذارد.

بازار کریپتو با سرعت نور حرکت میکند.

کتاب شمارهی ۲

برای اینکه اطلاعاتی که لازم دارید به روز باشد، به کتاب شماره دو میرسیم:

دایره المعارف الگوهای نمودار (Encyclopedia of Chart Patterns)

این کتاب یک غول واقعی است. کتابی سنگین و قطور، پر از اطلاعات. بعد از خواندن آن احتمالا به هر چه نگاه کنید فقط الگو ببینید، حتی اگر الگویی وجود نداشته باشد. نگران نباشید. هر جا که به الگویی برخوردید آن را بررسی کنید. همیشه میبینید که افراد در توییتر یک سری خط رندم روی نمودارها میکشند و اسمش را میگذارند «تحلیل تکنیکال»، اما این کتاب بسیار منظمتر و جدیتر است.

تحلیل تکنیکال (به معنی مطالعههای الگوهای نمودارها) در دنیای کریپتو خوب جواب میدهد. احساس من این است که به این خاطر است که متخصصان ترید کریپتو نخبهها هستند و تحلیل تکنیکال برای مغز مهندسها کاملا منطقی به نظر میرسد. همین کار به یک پیشگویی محقق کننده میانجامد. یک دلیل دیگر این است که تریدهای ماشینی زیادی انجام میشود. شما در مقابل رباتهایی ترید میکنید که معمولا در exchanges (سایتهایی مانند بیترکس و…) قرار دارند و آنها هم چارهای ندارند جز اینکه بر اساس میانگین متحرک، شکست، پولبک (pull back) و سایز چیزای که تحلیل تکنیکال کاران دوست دارند، تصمیماتشان را بگیرند.

موضوع دیگری که باعث میشود تحلیل تکنیکال جواب بدهد این است که اساس آن بر پایهی روانشناسی قرار دارد. مردم دوست دارند سود کنند و ضرر نکنند. بعد از میزان معینی افزایش قیمت، سقوط خواهد کرد. که کاملا طبیعی است.

بازارها واقعا چیزی نیستند جز توهمات مشترک ناخوداگاه جمعی ما، تصویری از امیدها، آرزوها و ترسهای ما.

اما یادتان باشد که تحلیل تکنیکال غول چراغ جادو نیست.

همیشه هم جواب نمیدهد. گاهی هم فقط یک جادوگری بیمعنی است. درست انجام دادن آن سخت است، به آسانی قابل اشتباه کردن و فرستادن انواع سیگنال اشتباه است. اما همچنان ابزار مفیدی است. بارها جان مرا نجات داده و کمک کرده که از ضررهای بزرگ اجتناب کنم.

کتاب شمارهی ۳

آخرین کتابی که میخوام معرفی کنم، کتابی است که همیشه دوستش داشتهام: موفقیت در وال استریت ( One Up on Wall Street) اثر سرمایهگذار افسانهای، پیتر لینچ. او ۱۵ سال بازار را شکست داده است. از نظر آماری، اکثر تریدرها بعد از ۱۰ سال شکست میخورند. اکثر توصیههایی که در این کتاب آمده، مثلا سعی کنید قبل از اینکه در بازار بورس سرمایهگذاری کنید، خانه بخرید، منقضی شدهاند. خانه خریدن این روزها زوجهای جوان را زیر قرض و وام زیادی میبرد. اما توصیههای او درمورد سرمایهگذاری بدون تاریخ مصرف هستند و برای هر نوع بازاری هم کاربرد دارند.

اما او چطور این همه پول درآورده؟ مثل وارن بافت، او هم روی «سرمایهگذاری ارزشی» تمرکز کرده بود. میپرسید یعنی چه؟ سوالی خیلی خوبی است کارآموزان جوان من.

او روی چیزی سرمایهگذاری میکرد که میشناخت و درکش میکرد. وقتی همسر و فرزندانش با کیسههای خریدشان از یک فروشگاه جدید به خانه برمیگشتند، او درمورد آن کمپانی تحقیق میکرد و آن را میخرید. او معتقد بود اگر مردم از آن خرید میکنند، حتما شرکت خوبی است.

سرمایهگذاری روی چیزی که میشناسید یک اکتشاف ذهنی عالی است. وارن بافت قبول نمیکند که در همه نوع کسبوکاری سرمایهگذاری کند، به عنوان مثال او در تک استار که همه دوستش ندارند سرمایهگذاری نکرد، چون چیزی از تکنولوژی سر در نمیآورد. و چون آن را درک نمیکند نمیتواند تصمیمات خوب و جلوتر از زمان خودش بگیرد، پس سرمایهگذاری نمیکند. اگر هدف یک کوین را درک نمیکنید، از آن فاصله بگیرید. فقط به خاطر اینکه قرار است صعود کند آن را نخرید و از یک نفر در تلگرام شنیدهاید قرار است سود کند.

در بازار کریپتو، سرمایهگذاری ارزشی به این معنی است که یک سری کوین بیارزش کماهمیت نخرید. ICO ها همیشه در حال ظهور هستند و کوینهای جدیدی به بازار اضافه میشوند و قول سودهای بزرگ را میدهند. بعضی از آنها بالاخره یک روز به سود میرسند. اما بیشتر این کوینها بعد از چند سال بهطور کامل از بین میروند.

من به شخصه، روی کوینهای «زیرساختی» یا کوینهایی که شانس این را دارند که چندمنظوره باشند و به اهداف زیادی برسند، سرمایهگذاری میکنیم. من سابقه ساختن سیستمهایی را دارم، چون بیش از یک دهه مدیر سیستمها بودهام. من به دنبال افرادی هستم که جادههایی میسازند برای فردا.

ایتریوم ، بیتکوین، QTUM، Tezos چندین هدف دارند. اما Pot Coin ندارد.

بعد از گذشت چندین سال، مثل همهی تریدرهای خوب، پیتر لینچ تمام پولش را از ۲۰ درصد تریدهایی که میکند درآورده و در ۸۰ درصد تریدهایش سود چندانی نکرد یا حتی ضرر کرد.

۸۰/۲۰ فرمول خوبی است.

هیچوقت نمیتوانید نتیجهای بهتر از این کسب کنید، حتی اگر بتوانید چندین سال همین حد را نگه دارید بازهم به بیشتر از این نخواهید رسید. در نهایت شما هم به مقدار متوسط میرسید. آمار و احتمال حکم میکند این اتفاق بیافتد و ریاضی سلطان جنگل است. همهچیز اینجا و هر جای دیگری بر پایهی ریاضی است.

و البته، حتی بعد از اینکه این ۳ کتاب را خواندید، یادتان باشد که:

هیچ رمز و رازی وجود ندارد.

در واقع وجود دارد.

راز موفقیت خود شما هستید.

کمی کلیشهای است اما واقعیت دارد.

برای اینکه بهتر شوید، باید تمرین کنید. هیچ جایگزینی برای تجربه وجود ندارد.

این توصیه برای تمام زندگی شما صادق است. باید وارد گود شوید. باید بازی کنید تا یاد بگیرد.

اینکه چیزی را از کتابی بخوانید، با اینکه خودتان را آن را انجام دهید، زمین تا آسمان فرق دارد.

وقتی فشار زیادی وجود دارد و احساساتتان برعلیه شما هستند و با چشم خودتان میبینید که هزاران دلار دود میشوند و شما همسرتان را مقصر میدانید که به شما گفته بیایید و شام بخورید و باعث شده ضرر کنید (از آن باورهای خرافی)، چون در حال نگاه کردن به صفحه تریدها نبودهاید.

اما باید نیرویتان را جمع کنید و از نو شروع کنید. لازم نیست که در همهی دورها پیروز شوید. بیرون بروید، درختها را ببینید، به صدای پرندهها گوش دهید، با بچههایتان بازی کنید، به طور خلاصه، کارهایی را انجام دهید که واقعا در زندگی اهمیت دارد. وقتی که برگردید بازار منتظر شماست.

قانون بازی به این صورت است: اشتباه میکنید و یاد میگیرید.

با قسمت دوم این مطلب با ما همراه باشید، در قسمت بعد در مورد اشتباهات اساسی که ممکن است در تحلیل تکنیکال مرتکب شوید صحبت خواهیم کرد.

همچون بافت روش سرمایه گذاری شوارتز نیز به او کمک می کند تا از لحاظ احساسی فاصله اش را با بازار حفظ کند. اما حفاظت نهایی او- جدا از اعتماد به نفسی که در بافت هم دیده می شود- این است که« در جامعه به هرکس که تحمل شنیدن دارد می گوید که او خطاپذیر است» شوارتز مبنای سرمایه گذاری را بر فرضیه خود درباره اینکه یک بازار خاص چگونه و به چه دلیل پیش می رود قرار می دهد . استفاده از واژه «فرضیه» به خودی خود نشانگر موضعی غیرقطعی در مورد یک تصمیم سرمایه گذاری از سوی فرد است.با این حال همانطور که پیش بینی عمومی او مبنی بر اینکه «فروپاشی مالی سال ۸۷»از ژاپن شروع می شود و نه از آمریکا شاهدی بر این امراست که موارد بسیاری وجود داشته که شوارتز در مورد اقدام بعدی «آقای بازار»مطمئن بوده است.هنگامی که آن اتفاق منطبق با تصور او رخ نداده است او کاملا شگفت زده شده است.خصوصیتی که دیگر باورهای شوارتز را تحت الشعاع قرار می دهد، یقین او در این مورد است که او خطاپذیر است- همانطور که مشاهده خواهیم کرد این مورد مبنای فلسفه سرمایه گذاری او است.به این ترتیب هنگامی که بازار به او ثابت می کند که اقدام او صحیح نیست، او فورا متوجه می شود که مرتکب اشتباهی شده و بر خلاف بسیاری از سرمایه گذاران او نمی گوید که «روند بازار اشتباه است»و به سرمایه گذاری خود نمی چسبد.تنها کاری که انجام می دهد این است که از آن سهم خارج می شود.در نتیجه او قادر است که درگیری خود با سهم را بطور کامل متوقف کند، و به این ترتیب در نظر دیگران شخصی بی احساس و خویشتن دار به نظر برسد.

همچون بافت روش سرمایه گذاری شوارتز نیز به او کمک می کند تا از لحاظ احساسی فاصله اش را با بازار حفظ کند. اما حفاظت نهایی او- جدا از اعتماد به نفسی که در بافت هم دیده می شود- این است که« در جامعه به هرکس که تحمل شنیدن دارد می گوید که او خطاپذیر است» شوارتز مبنای سرمایه گذاری را بر فرضیه خود درباره اینکه یک بازار خاص چگونه و به چه دلیل پیش می رود قرار می دهد . استفاده از واژه «فرضیه» به خودی خود نشانگر موضعی غیرقطعی در مورد یک تصمیم سرمایه گذاری از سوی فرد است.با این حال همانطور که پیش بینی عمومی او مبنی بر اینکه «فروپاشی مالی سال ۸۷»از ژاپن شروع می شود و نه از آمریکا شاهدی بر این امراست که موارد بسیاری وجود داشته که شوارتز در مورد اقدام بعدی «آقای بازار»مطمئن بوده است.هنگامی که آن اتفاق منطبق با تصور او رخ نداده است او کاملا شگفت زده شده است.خصوصیتی که دیگر باورهای شوارتز را تحت الشعاع قرار می دهد، یقین او در این مورد است که او خطاپذیر است- همانطور که مشاهده خواهیم کرد این مورد مبنای فلسفه سرمایه گذاری او است.به این ترتیب هنگامی که بازار به او ثابت می کند که اقدام او صحیح نیست، او فورا متوجه می شود که مرتکب اشتباهی شده و بر خلاف بسیاری از سرمایه گذاران او نمی گوید که «روند بازار اشتباه است»و به سرمایه گذاری خود نمی چسبد.تنها کاری که انجام می دهد این است که از آن سهم خارج می شود.در نتیجه او قادر است که درگیری خود با سهم را بطور کامل متوقف کند، و به این ترتیب در نظر دیگران شخصی بی احساس و خویشتن دار به نظر برسد.